– CTCP Đầu tư Hạ tầng Giao thông Đèo Cả (HM:) có kế hoạch phát hành tổng cộng gần 170 triệu cổ phiếu để tăng vốn điều lệ lên 5.816 tỷ đồng qua ba hình thức chào bán riêng lẻ, phát hành cho cổ đông hiện hữu và trả cổ tức năm 2023.

HHV cho biết phương án chào bán tối đa 74,1 triệu cổ phiếu riêng lẻ năm 2023 dự kiến được thực hiện sau khi công ty kết thúc việc phát hành cổ phiếu để trả cổ tức và chào bán cổ phiếu cho cổ đông hiện hữu.

Tuy nhiên, do thời gian triển khai 2 phương án chào bán/phát hành nói trên kéo dài hơn dự kiến (ngày kết thúc đợt chào bán cho cổ đông hiện hữu là ngày 15/1/2024), công ty đã không thực hiện được các thủ tục chào bán cổ phiếu riêng lẻ theo như phương án đã được ĐHĐCĐ thường niên 2023 thông qua.

Trên cơ sở đánh giá tình hình hoạt động sản xuất, kinh doanh thực tế của công ty, nhằm mục đích tiếp tục nâng cao năng lực tài chính, cân đối nguồn vốn cho các hoạt động thường xuyên và hoạt động đầu tư các dự án hạ tầng giao thông của HHV, HĐQT sẽ trình ĐHĐCĐ huỷ phương án chào bán cổ phiếu riêng lẻ đã được thông qua năm 2023 và thông qua phương án chào bán cổ phiếu riêng lẻ cho năm 2024 - 2025.

Về phương án chào bán riêng lẻ năm 2024, HHV dự kiến phát hành tối đa 73,4 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp.

HHV sẽ uỷ quyền cho HĐQT quyết định mức giá phát hành phù hợp tại thời điểm phát hành nhưng không thấp hơn mệnh giá của cổ phiếu (10.000 đồng/cp).

Toàn bộ số tiền thu được tối thiểu là 735 tỷ sẽ được dùng để góp thêm vốn vào CTCP Cao tốc Đồng Đăng - Trà Lĩnh (chủ đầu tư dự án xây dựng tuyến cao tốc Đồng Đăng (tỉnh Lạng Sơn) - Trà Lĩnh (Cao Bằng) với mức tối thiểu 145 tỷ. Số tiền còn lại sẽ được dùng để thu xếp vốn cho dự án đầu tư xây dựng tuyến cao tốc Đồng Đăng - Trà Lĩnh.

Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế chuyển nhượng một năm.

Với phương án chào bán cho cổ đông hiện hữu, HHV dự kiến phát hành tối đa 75,8 triệu cổ phiếu với tỷ lệ thực hiện quyền mua 100:15 (cổ đông sở hữu 1 cổ phiếu sẽ có 1 quyền mua và cứ 100 quyền sẽ được mua thêm 15 cổ phiếu mới).

HHV sẽ uỷ quyền cho HĐQT quyết định mức giá phát hành phù hợp tại thời điểm phát hành nhưng không thấp hơn mệnh giá của cổ phiếu (10.000 đồng/cp). Cổ phiếu chào bán cho cổ đông hiện hữu không bị hạn chế chuyển nhượng.

Toàn bộ số tiền 759 tỷ thu được từ đợt chào bán cho cổ đông hiện hữu sẽ dùng để thu xếp vốn cho dự án đầu tư xây dựng tuyến cao tốc Đồng Đăng - Trà Lĩnh khoảng 358 tỷ, còn lại 360 tỷ sẽ dùng để đầu tư xây dựng tuyến cao tốc Hữu Nghị - Chi Lăng. Số tiền còn lại sẽ được dùng để bổ sung vốn cho hoạt động đào tạo nhân lực và khoa học công nghệ.

Ngoài ra, HHV còn dự kiến phát hành 20,5 triệu cổ phiếu để trả cổ tức năm 2023 với tỷ lệ thực hiện quyền 20:1. Thời gian phát hành là trong năm 2024, ngay sau khi có chấp thuận của UBCKNN.

Năm 2024, HHV đề xuất phương án chi trả cổ tức tối đa là 5% bằng tiền mặt hoặc cổ phiếu nhưng đảm bảo không cao hơn lợi nhuận sau thuế chưa phân phối theo báo cáo riêng của công ty mẹ.

Về kế hoạch lợi nhuận HHV lên kế hoạch 3.146 tỷ doanh thu thuần, 404 tỷ lợi nhuận sau thuế; tăng lần lượt 17% và 11% so với năm 2023.

Đối với các dự án đã và đang vận hành, thi công, HHV dự kiến tiếp tục bổ sung vốn chủ sở hữu vào các dự án cao tốc Bắc Giang - Lạng Sơn, dự án hầm đường bộ qua Đèo Cả (bao gồm hầm Đèo Cả, Cổ Mã, Hải Vân, Cù Mông) và dự án cao tốc Đồng Đăng - Trà Lĩnh.

Bên cạnh việc tham gia với vai trò là nhà đầu tư trực tiếp, Công ty cũng sẽ tham gia các dự án cao tốc Đồng Đăng- Trà Lĩnh, cao tốc Cam Lâm - Vĩnh Hảo với vai trò thu xếp vốn (thông qua hợp tác kinh doanh, cho vay, hoặc các hình thức khác phù hợp với quy định của pháp luật).

Công ty sẽ thế chấp tài sản bảo đảm cho các khoản vay của dự án. Với dự án cải tạo Quốc lộ 1 đoạn qua tỉnh Khánh Hòa, để đảm bảo cho khoản vay tại Ngân hàng TMCP Công thương Việt Nam (HM:) tài trợ cho dự án, HHV sẽ thế chấp toàn bộ cổ phần và các quyền, lợi ích phát sinh từ cổ phần CTCP Đầu tư BOT Đèo Cả Khánh Hòa do HHV sở hữu và hoàn thiện các thủ tục trong năm 2024.

Đối với dự án cao tốc Đồng Đăng - Trà Lĩnh tùy theo việc đàm phán điều kiện với bên cho vay của dự án, HHV có thể thế chấp toàn bộ cổ phần và các quyền, lợi ích phát sinh từ cổ phần CTCP Cao tốc Đồng Đăng - Trà Lĩnh do HHV sở hữu để đảm bảo cho khoản vay tài trợ cho việc thực hiện dự án.

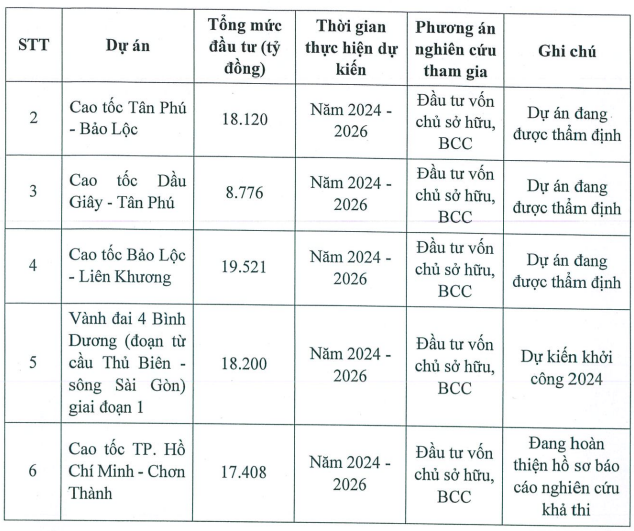

Ngoài các dự án đã và đang thực hiện, công ty sẽ cùng CTCP Tập đoàn Đèo Cả (công ty mẹ) và các đối tác khác tiếp tục tham gia thúc đẩy triển khai các dự án hạ tầng giao thông đường bộ. Các dự án được triển khai thi công sẽ đem lại nguồn công việc dồi dào cho công ty (thi công xây lắp, quản lý vận hành, thu phí).

Doanh nghiệp cho biết để đảm bảo nguồn lực triển khai các dự án mới, công ty dự kiến tiếp tục huy động vốn thông qua các phương án chào bán cổ phiếu riêng lẻ và chào bán cho cổ đông hiện hữu như đề cập ở trên.

Một số dự án HHV triển khai trong giai đoạn 2024 – 2026

Bạn chưa biết cách phân tích và định giá doanh nghiệp dựa trên các thông tin về lợi nhuận và doanh thu? Đừng lo, chúng tôi có công cụ định giá và phân tích cho bạn. InvestingPro giúp bạn biết giá hợp lý để mua và bán cổ phiếu. Dễ sử dụng với mọi thông tin có sẵn cho nhà đầu tư không chuyên, InvestingPro còn có chi phí hấp dẫn (chỉ trong năm nay). Hãy tìm hiểu về công cụ này tại đây để nhận được ưu đãi từ mã chiết khấu:

- InvestingPro: http://bit.ly/3tLRRak mã chiết khấu DONBPPRO

- InvestingPro+: https://bit.ly/3tBDq8Y mã chiết khấu DONBP

Giá vàng hôm nay 15/4/2024: Căng thẳng Trung Đông sẽ đẩy giá vàng tăng mạnh Theo nguoiquansat.vn

Giá dầu biến động, trọng tâm tập trung vào căng thẳng ở Trung Đông

Các bài báo liên quan